- 初心者から使える分析方法を知りたい方

- 自分にも使えそうな分析方法を探してる方

- 基本的な分析を仕方を知りたい方

- 分析をしてリターンを伸ばしていきたい方

リターンを重ねていくためには、分析を避けることはできません。

しかしながら、膨大な量の分析が必須というわけではなく

正確な分析ができていれば、基本的な数種類だけでも効果はあります。

分析で肝になるのは、正しく使えるかどうかです。

投資の分析と聞くととても難しく感じるけど、

一つずつ分けて理解していけば誰でも使えるようになるよ。

分析にはいくつか種類があり、具体的には以下を挙げることができます。

- ファンダメンタル分析

- テクニカル分析

- センチメント分析

- 法則や理論

- アノマリー

一つずつ解説していきます。

ファンダメンタル分析

| 意味 | 分析対象(国や企業など)のデータや動向をヒントに行う分析 |

| わかること | ・国や企業の評価 ・ニュースや経済データから株価の方向性 |

ファンダメンタルの分析に使う指標は、定期的に大量に発表されかつ重要度もマチマチです。

国から出る指標(経済データ)もありますが、

まずは基本的な企業のファンダメンタルから抑えるといいでしょう。

基本的で代表的なファンダメンタル分析は以下が挙げられます。

- PER

- ROE

- 時価総額

PER

| 読み方 | ピーイーアール |

| 意味 | 「株価収益率」 の意味。 株価に対して「収益を上げる力」がどれほどかを表した指標 |

| 算出方法 | 株価 ÷ 1株当たり純利益(EPS) |

| 基準 | 15倍 |

| わかること | 現在の株価が割安か割高か |

| 注意点 | 業種により基準の水準が違い、数字のみの判断では機能しないことも。 |

分析するにあたり、現在の株価が割高・割安の判断に使えます。

これは企業だけでなく、国にも使います。

どのくらいが良い🤔??

業種により一概には言えないものの、基準となるのは「15倍」

15倍より低いと割安。高いなら割高。

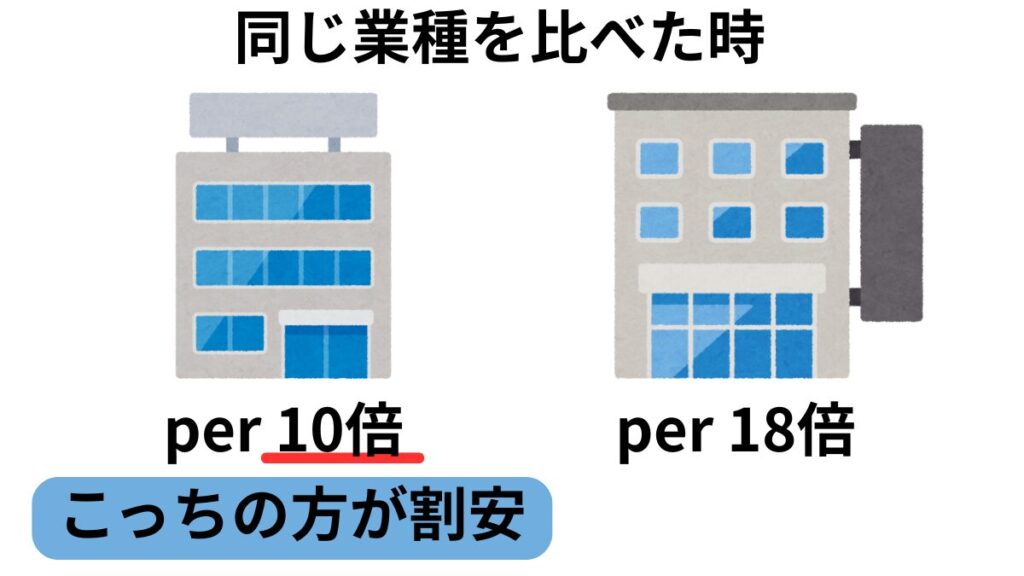

「per」は、どうやって分析に使う🤔??

比較して使うよ。

同じもの、似ているものを比べたり、過去を遡って今までのperと比べてみたり。

perは自分で計算して割り出すわけではなく、企業の株価を検索したらすぐに確認することが出来ます。

これ単体で使うのではなく、

同じ業種の会社同士を比べてどちらが割安か見ると違いがでます。

株価は日々変動しますので、株価をもとに算出しているperも日々変わります。

自分が欲しい特定の株を狙うという方法では、必ずしも利益を上げることはできません。

先に狙う業種(セクター)を決めて、そのセクターの会社の中からいくつかピックアップする。

比較して割安の株をタイミングを計りエントリーする流れがいいでしょう。

単体では機能しない。しかし比較には欠かせない指標。

ROE

| 読み方 | アールオーイー |

| 意味 | 「自己資本利益率」 の意味。 資本に対して「収益を上げる効率」がどれほどかを表した財務指標 |

| 算出方法 | 当期純利益÷自己資本×100 |

| 基準 | 8% |

| わかること | 経営の上手さ |

| 注意点 | 「自己資本」には負債を含んでおらず、 リスクを大きくとっていたとしても数値には現れない。 |

どのくらいが良い🤔??

業種により一概には言えないものの、高いほどいいね。

数値でいうなら10%より高いといいね。

10%以上なら、経営効率がうまい会社でありいい投資対象と言える。

「roe」は、どうやって分析に使う🤔??

投資対象としての目安にするといいね。

「高い=素晴らしい投資対象」というわけではありませんが、一つの基準としてもいいでしょう。

roe単体で判断するのではなく、

他にいくつかの判断材料と合わせて「経営の上手さ」を見るのは有効な手段になります。

利益を効率よくあげられるのであれば、株価の上昇にもつながります。

投資先を選ぶ際に分析する項目として使えたら、戦略にもリターンにもいい影響が出てきます。

経営の上手さは、株価の上昇する要素になるので分析すべき

時価総額

| 意味 | 企業の規模を表した指標 |

| 算出方法 | 株価×発行済株式数 |

| 基準 | 大型株: 1兆円以上 中型株: 1,000億円~1兆円 小型株: 1,000億円未満 |

| わかること | 企業の市場での評価、信頼性 |

| 注意点 | 具体的な売り上げや収益力、効率などの内容は判断できない |

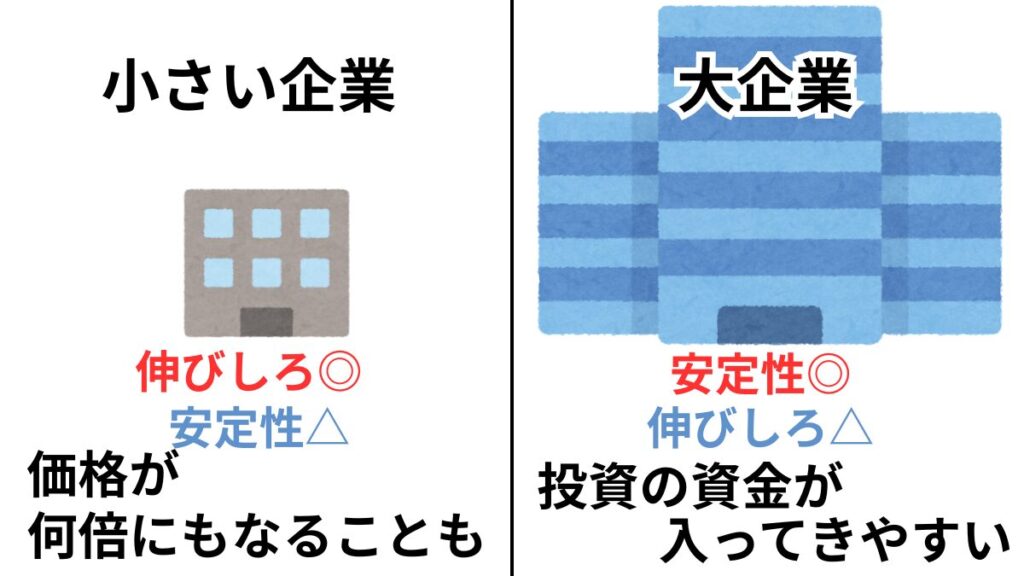

どのくらいが良い🤔??

多くても少なくても良さはあるよ。

安定性なら、時価総額が大きい企業が良いし、

成長性なら、時価総額が小さい企業が良いよ。

時価総額は大きいほど安定性があり、小さいほど成長の余地がある。

「時価総額」は、どうやって分析に使う🤔??

投資対象の選別に使うといいね。

時価総額の大きい小さいによって「資金の入り方」が違います。

| 時価総額 | 安定性 | 成長性 | 資金の入り方 |

|---|---|---|---|

| 大きい企業 | ある | 低い | 多くの投資家から入ってくる |

| 小さい企業 | 無い | 余地が大きい | 一部の投資家から徐々に少しずつ入ってくる |

時価総額が大きい企業は、株価の指数(インデックス)に組み込まれているため

その株単体への資金の出入りが活発になり株価の安定に繋がります。

時価総額が小さい企業は、株価も安くまだ多くの資金が入っていない状態のため

先見の明のある投資家によってこれから伸びそうな一部の企業へと資金が入っていきます。

自分の投資スタイルに合っているのは「安定的な株」「成長余地のある株」のどちらが判断し

企業選びの際に時価総額をチェックするという流れになるでしょう。

投資スタイルにあった投資先を探す時に、時価総額をヒントにすると良い。

テクニカル分析

| 意味 | チャートを使って分析する方法 |

| わかること | 株価の短期~長期の方向性 |

多くの人がイメージする分析がこの分析の仕方だよ。

テクニカル分析では、折れ線グラフが何種類も登場します。

それを分析するにあたり先に理解しておくべき概念があります。

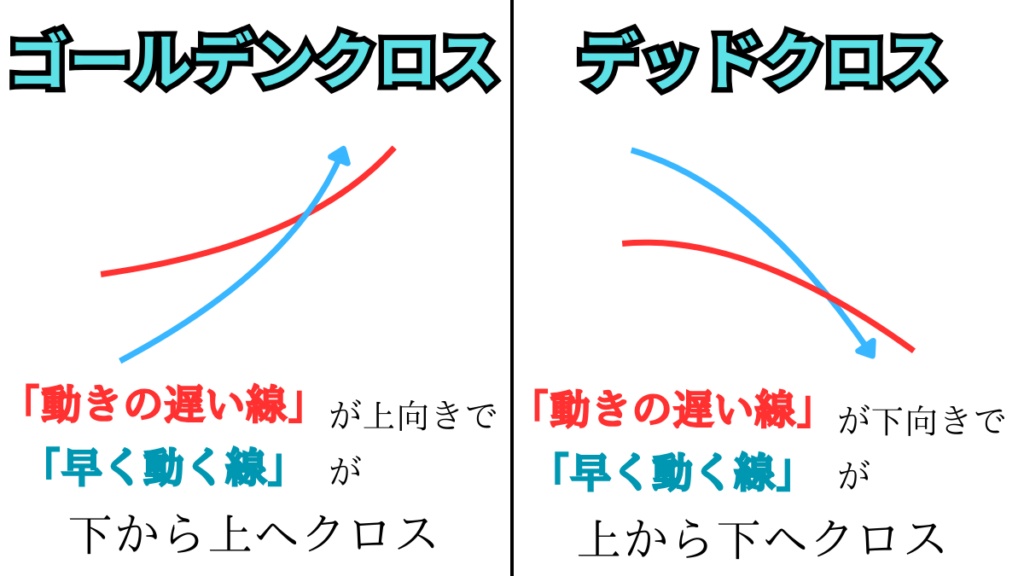

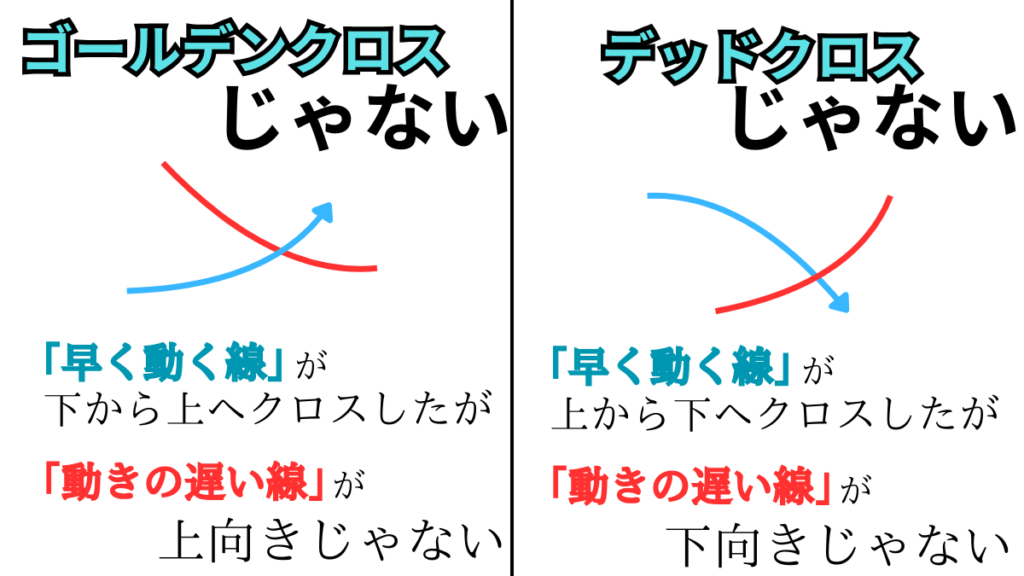

それが、「ゴールデンクロス」と「デッドクロス」

二本の線が登場する指標で、それらが交差(クロス)するタイミングのこと

- 下から上にクロスすること「ゴールデンクロス」

- 上から下にクロスすること「デッドクロス」

それぞれが起こった時は上昇もしくは下落を始めるよ。

| クロス | 動き |

|---|---|

| ゴールデンクロス | これから上昇していく |

| デッドクロス | これから下落していく |

クロスの仕方が大切で「線の向き」によってはクロスはしたが

ゴールデンクロスもしくはデッドクロスにはなっていないこともあります。

テクニカル分析は、折れ線の交差にも注目

テクニカル分析には、具体的に以下を挙げることができます。

- トレンド系

- オシレーター系

- ローソク足

- トレンドライン

- チャートパターン

順番に解説していきます。

トレンド系

| 意味 | 相場の「方向性」を分析できる系統の指標 |

| わかること | 株価の短期~長期の方向性 |

トレンド系のテクニカル分析で、代表的なものは以下が挙げられます。

- 移動平均線

- ボリンジャーバンド

一定期間の価格の終値の繋ぎ合わせ、その期間の「平均値」を表した折れ線グラフ

| 英語では | Moving Average |

| 種類 | 単純移動平均、加重移動平均、指数平滑移動平均など |

| 表示場所 | チャートに重なって表示される |

何種類かありますが、よく使われるのは「単純移動平均」。

単純移動平均は、チャートに重なるように以下のように表示されます。

色や太さを自由に変えることができ視認性を挙げることも可能。

移動平均線の期間でよく使われる一般的なものは以下の通りです。

5日、10日、15日、21日、25日、50日、75日、100日、200日

移動平均は2本もしくは3本の折れ線を表示でき

それぞれが折れ線の向きやクロスしたか、によって分析できます。

短い期間、中くらいの期間、長い期間を移動平均線を設定して使います。

私がよく使うのは「25日、50日、100日」の組み合わせ

また、一定期間の平均という特性から以下のような分析もすることが出来ます。

- 50日、100日、200日のラインに価格が引く寄せられる傾向がある(平均回帰)

- 200日を下回ると悲観が強い状態(そこからの下落余地は限定的、底が近い)

価格の平均を割り出したグラフ。使い方も多岐で最初にマスターしたい分析方法。

一定期間の価格から、「価格の変動する範囲」を統計的に表した折れ線グラフ

| 日本語では | 標準偏差 |

| 英語では | Bollinger Bands |

| 表示場所 | チャートに重なって表示される |

| 単位 | σ(シグマ |

価格の変動する範囲には限りがあるよ。

「動くとして、たいてい収まる範囲」を知れるよ。

ボリンジャーバンドは、チャートに重なるように以下のように表示されます。

中心の線は移動平均線であり上下に3本ずつの線で構成され、これを「バンド」と呼びます。

価格の【変動が大きい時】はバンドは太く広くなり

【変動が小さい時】は幅は細くなります。

上への範囲では「+(プラス)」、下への範囲は「-(マイナス)」

範囲は1・2・3で表します。

例としては、+2σ(プラスにシグマ)のように表現します。

統計的な指標であり、この範囲に収まる確率は以下の通りです。

| ボリンジャーバンドの範囲 | 範囲内に収まる確率 |

|---|---|

| ±1σ | 約68% |

| ±2σ | 約95% |

| ±3σ | 約99% |

統計的な特性を利用し以下のような分析もすることが出来ます。

- +2σ、+3σは、上の範囲に動きすぎのため、この先下落するだろう(平均回帰)

- -2σ、-3σは、下の範囲に動きすぎのため、この先上昇するだろう(平均回帰)

また相場は大きく動く際「バンドウォーク」という現象が起きます。

バンドウォークとは、上昇する流れもしくは下落する流れが強い時に起きる現象で

ラインに沿って価格は動くこと。

この分析を利用して、

流れに乗る「順張り」をする際にも使えるよ。

順張り・逆張り、どちらでも使用できる。

価格の変動の大きい時・小さい時、どちらでも役に立つ指標

オシレーター系

| 意味 | 相場の「過熱感」を分析できる指標 |

| わかること | 株価の短期~長期の方向性 |

オシレーター系のテクニカル分析で、代表的なものは以下が挙げられます。

- MACD

- RSI

相場の方向性、売買のタイミングを分析できる折れ線グラフ

| 日本語では | ・移動平均収束拡散 ・移動平均収束乖離 |

| 英語では | Moving Average Convergence Divergence |

| 表示場所 | ・チャートに重なって表示される ・チャートの下の段に表紙される |

MACDは、相場が大きく動く際に使える分析。

横這いで動きの小さい時は使いづらくなるよ。

MACDは、2本の線と連続する棒グラフによって構成され

以下のように表示されます。

2本の折れ線は、それぞれ「MACD」と「シグナル」と言います。

中央の線は「ゼロライン」

そこから伸びる棒グラフを「ヒストグラム」と言い「MACDとシグナルの差」を表します。

- シグナルを、MACD がゴールデンクロスしたら、上昇の開始(買いのタイミング)

- シグナルを、MACD がデッドクロスしたら、下落の開始(売りのタイミング)

- ゼロラインより「上」で推移している時は上昇中

- ゼロラインより「下」で推移している時は下落中

- ゼロラインの「上」へ伸びている時は、上昇の勢いが強い(買いのタイミング)

- ゼロラインの「下」へ伸びている時は、下落の勢いが強い(売りのタイミング)

分析できることが多いけど、実際は綺麗にわかりやすく動いてはくれませんよ。

短期間での分析に使うと、正しく使えていてもすぐに判断材料が逆に動いてしまうことがあります。

チャートの分析で使う際は、日足よりも短い期間で使うのはおすすめしません。

売買タイミングがわかり、わかることも多い。しかし、短期間の分析には不向き。

一定期間の価格から見た、「過熱感」を表した折れ線グラフ

| 日本語では | 相対力指数 |

| 英語では | Relative Strength Index |

| 表示場所 | チャートの下の段に表紙される |

| 単位 | %(パーセント) |

「買われすぎてる」か「売られすぎてる」状態の度合いを

0%~100%で知ることが出来るよ。

RSIは、1本の線のみによって構成され以下のように表示されます。

数値を基準に、以下のような分析をすることが出来ます。

- 70~80%は「高い状態」で買われ過ぎの水準 → 売りチャンス

- 20~30%は「低い状態」で売られ過ぎの水準 → 買いチャンス

他にもいくつか使い方はありますが、この使い方のみをしている投資家も多いです。

単純な使い方でも見る期間を変えることで

長い期間から見た「買われ過ぎ・売られ過ぎ」がわかり、良い分析ができます。

注意するべきは、

買われ過ぎだとしても、さらに買われることがあること。その逆もあります。

いき過ぎているからと言って

「ベストのエントリーポイント」にならない場合もあることを忘れずにね。

他の分析方法と合わせて使うことが大切になるでしょう。

過熱感が簡単にわかるが完璧ではない。他の分析と合わせ使う必要あり。

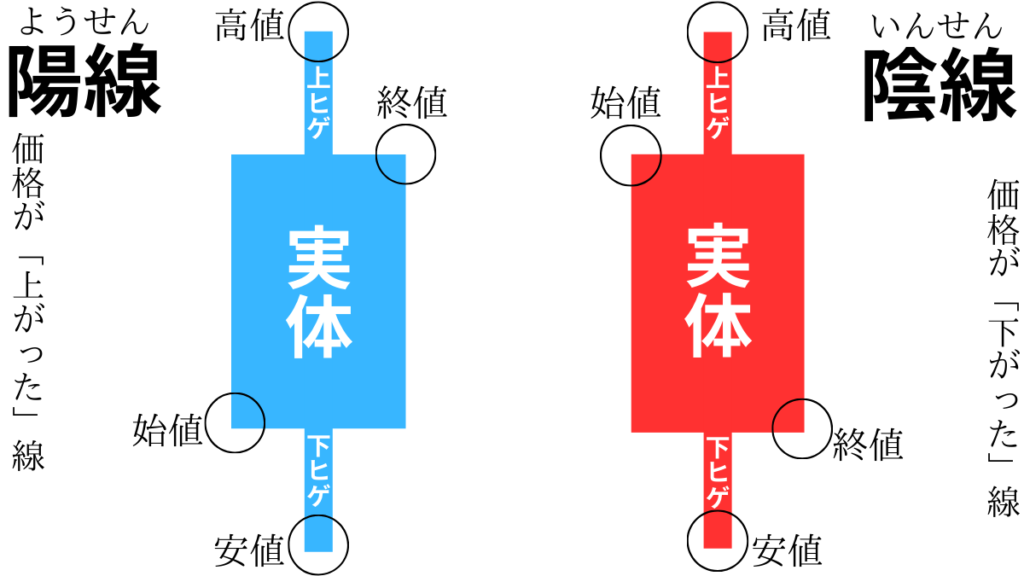

ローソク足

| 意味 | チャートの表示方法の一つ |

| わかること | 株価の短期~長期の方向性 相場の流れの変わり目 |

| 単位 | 足(あし) |

ローソク足は「チャートの表示方法の一つ」だよ。

以下のように表示されます。

他にもチャートの表示方法はいくつかありますが、

基本的にローソク足でチャートを見て分析することがほとんどです。

始値・終値・高値、安値の4つ。

時系列に沿って値動きが表示されます。

赤が陽線ていうことあり、赤と青を逆で習うこともあるよ。

チャートを見た時、左に行けば行くほど過去です。

ローソク足を見るときも同じで

左スタートし、右へと時間が流れていき右の終わりが終値となります。

表示され方は、時間軸によって本数が変わります。

1日の値動きを一本のローソク足で表示するローソク足を「日足(ひあし)」

一週間の値動きなら「週足(しゅうあし)」

一か月の値動きなら「月足(つきあし)」と言います。

ローソク足のみでも分析することができるため、身に着けたい分析方法の一つだね。

分析をする際、見る箇所として以下が挙げられます。

- ローソク足の単体の形

- ローソク足の2本以上の組み合わせ

- 発生したタイミング

始値・終値・高値、安値によって、ローソク足の形は変わり

その形にそれぞれ名前がついており、意味も決まっています。

全ての名前を暗記する必要はないけど、

重要度の高いものやよく見られるものは覚えておくと役立つよ。

また短い期間のローソク足(4時間足など)よりも、

長い期間のローソク足(週足)の方が分析の重要度は高いです。

相場の流れの方向、転換点を知れる。しかし種類が多くやや複雑で敬遠されることも。

トレンドライン

| 意味 | 相場の流れを読むためにチャート上に自らひく「ライン」のこと |

| わかること | 株価の短期~長期の方向性 |

長い時間軸で見た時、高い価格のラインはどのくらいで

安い価格のラインはどのくらいか線をひくことから分析は始まります。

自分でチャートの中に線を引いて分析するよ。

やり方さえ分かれば、簡単にすぐにできる方法だよ。

実際のチャートにラインを引いた場合、以下のように表示されます。

ラインには名前がついています。

| ラインの名前 | 意味 |

|---|---|

| 上値抵抗線(レジスタンスライン) | 高い価格を繋ぐ線 |

| 下値指示線(サポートライン) | 安い価格を繋ぐ線 |

| チャネルライン | トレンドラインに沿って平行に引く線 |

自ら引いたラインからできた範囲の中を、現在の価格はどのくらいにあるかを見ます。

ラインを引いて、その日のうちにどう売買するか分析できるわけではなく、

価格の動きを見ながらチャンスを待つ形になるよ。

トレンドが継続中の際、トレンドラインを利用し以下のような分析をすることが出来ます。

- 上昇トレンド、サポートラインを触った → 押し目買いのチャンス

- 下落トレンド、レジスタンスラインを触った → 戻り売りのチャンス

もし価格の推移によって、トレンドを作っているラインが破られて時は、

トレンドの転換を意味するよ。

具体的には、以下のような分析をすることが出来ます。

- 上昇トレンド、サポートラインを下に抜けた → 上昇トレンドの終了(売りチャンス)

- 下落トレンド、レジスタンスラインを上に抜けた → 下落トレンドの終了(買いチャンス)

以上のようにやり方も分析方法もシンプルでやりやすく

分析の慣れていない初心者にとっては手は付けやすい良い方法となります。

ラインを正しく引くポイントをおさえたら、よりたしかな分析ができるよ。

- 日足よりも長い期間のチャートからラインをひく。

- ローソク足のチャートに引く際、ラインを実態に合わせてひく。

- 結ぶ点を2か所以上にする。

正しくきっちりとしたものが引けるものではありませんが

長い期間のチャートで行うことで、おおまかなトレンド確認しながらラインを引けます。

価格で最も重要なのは「終値」のため

「終値」を表す実態に合わせて引くことで信憑性が上がることができるでしょう。

結ぶ点は多ければ多いほど信頼できるラインになるので意識するも忘れずに。

シンプルでやり方も簡単。しかし、見る期間が短いと誤差がよくでる。

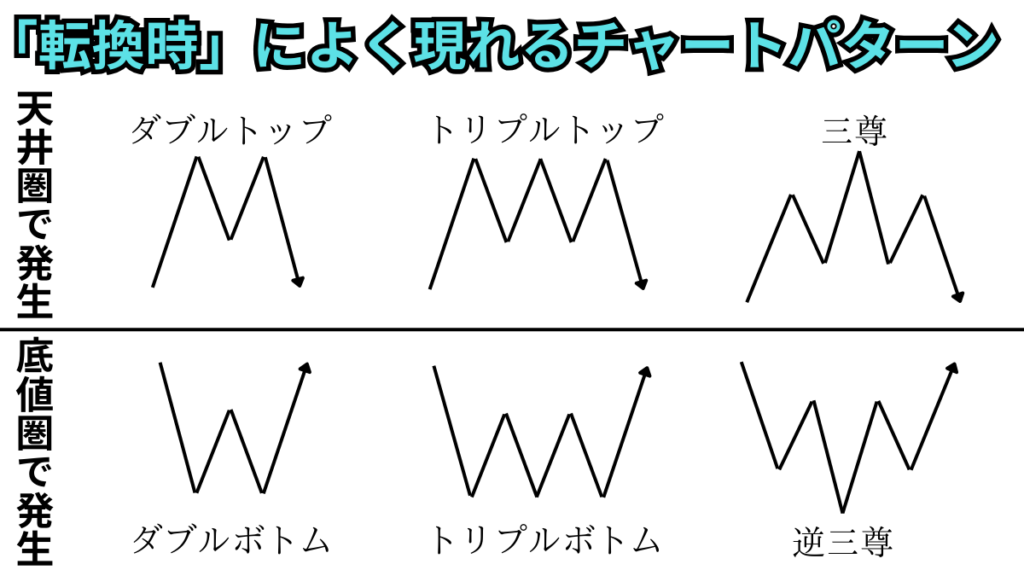

チャートパターン

| 意味 | チャートの典型的な動きから分析する方法 |

| 別名 | フォーメーション分析 |

| わかること | トレンドが転換または継続するタイミング |

予期せぬ動きをすることも勿論あるけど、

株価の動きは基本的には数パターンの範囲に収まるよ。

株価の動きはランダムという意見もありますが

こういう動きをしているから警戒感を強めるなど、分析としては十分に役に立ちます。

チャートパターンの分析をして知ることが出来るのは

「トレンドの転換」もしくは「トレンドの継続」の2つです。

よく知られ多くの投資家が使っているものを紹介します。

- 毛抜き天井(ダブルトップ)

- 毛抜き底(ダブルボトム)

- トリプルトップ

- トリプルボトム

- 三尊(ヘッドアンドショルダーズトップ)

- 逆三尊(ヘッドアンドショルダーズボトム)

何種類もあるように見えるけど、上下逆さまになっただけのものもあるよ。

そのため、一つのパターンを知れたら2つの見方を習得できていることもあります。

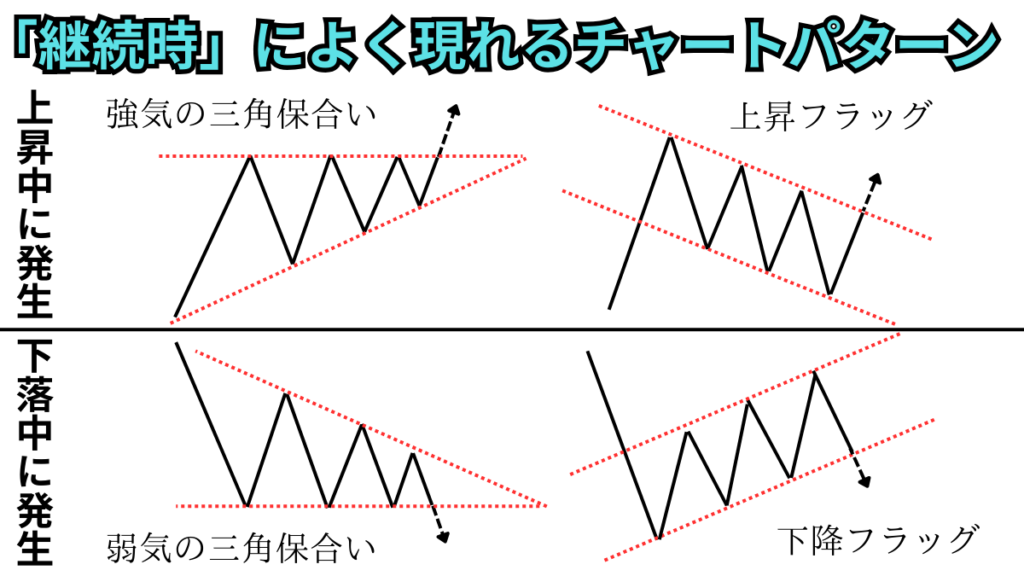

- 三角保合い(トライアングル)

- 強気の三角保合い(アセンディング・トライアングル)

- 弱気の三角保合い(ディセンディング・トライアングル)

- フラッグ

- 上昇フラッグ

- 下降フラッグ

名前まで完璧に覚えることはないにしろ

以上のパターンは基本的なもので、よく発生するので覚えておくと役立ちます。

しかしながら、チャートパターンはきっちりと規則的な綺麗な形ではなく

広く長い時間軸で見た時になんとなく現れる形です。

実際のチャートの中で発生した時は

もっとギザギザしていて、わかりづらいよ。

長い時間をかけ作られてきたチャートの典型的な動きのため信憑性はありまますが、

チャートの中からパターンを見つけるには「慣れ」が必要となります。

信憑性はあるが、

種類が多く実際のチャートに当てはめて解釈できるようになるには時間が必要。

センチメント分析

| とは? | 相場の心理状態をグラフや数字で表されるものを使い分析する方法 |

| わかること | 株価の短期~長期の方向性 投資家全体のムード |

投資家が相場に対して強気なのか弱気なのかという気持ちの状態を「市場心理」と表現されます。

同じ市場を見ている他の投資家の感情を知ることは、重要な分析になるよ。

相場とセンチメントの分析の関係は、以下の通りです。

- 【強気】の時は、みんな上がるだろうと信じ多くの資金を投じて【買っている状態】

- 【弱気】の時は、みんなもっと下がると絶望し資金を引きあげて【売っている状態】

大きなリターンを得たいなら、

みんなが弱気で売ってる時に買う「逆張り」の戦略が良いね。

一般的にセンチメントが弱い(悪い)時は

既に価格が下がり、いいエントリーポイントとされています。

そんなセンチメントですが、知るための分析方法として以下か挙げられます。

- 恐怖指数(Volatility Index)

- 強欲指数(Fear and Greed Index)

- AAII投資家調査

恐怖指数

| 意味 | 投資家の不安感・警戒感の大きさを表す指数 |

| 英語では | Volatility Index |

| 見れる場所 | チャートの見れるサイトにて銘柄検索で「Volatility Index」 |

一般的に「VIX」と呼ばれています。

相場が平和な時は低く、急激な下落をした際に高くなります。

指数だから、テクニカル分析を活用でき

これから上昇しそうとか予測が出来るよ。

チャートで表示した場合、以下のように表示されれます。

基本的にでてくる恐怖指数は、アメリカの株価指数であるS&P500に対してのもの。

日本の株価指数であるTOPIXに対しての恐怖指数の存在します。

指数の目安は以下の通りです。

| タイミング | 数値 | 意味 |

|---|---|---|

| 通常時 | 10~20 | 安全圏内 |

| 下落時 | 20~30 | 警戒 |

| 暴落時 | 30~40 | 超危険 |

| 大暴落 | 40~ | ウルトラ危険。みんな逃げろ |

ちなみによく知られている大暴落の際の数値は以下の通り。

- 2001年、同時多発テロ(43)

- 2008年、リーマンショック(96)

- 2020年、コロナショック(85)

恐怖指数を利用し以下のような分析をすることが出来ます。

- 【高い時】は、皆が売っており値下がりしているタイミング → 買いのチャンス

- 【低い時】は、皆が買っており値上がりしているタイミング → 売りのチャンス

戦略として「VIX高くなったら、買い」ていう無しじゃないけど

ちょっと怖さが残るエントリー方法だよ。

逆張りのチャンスを狙うのに一見簡単そうだが、

どこまで上がり続けるかリアルタイムでは分からない。

買って、暴落、買って、暴落を繰り返し見えない底へどんどん価格が沈んでいき

資金も尽き損失も膨らみいつ価格が復活するかわからないムードになっていきます。

注意深く監視するべき指数だが、これのみを当てにしてエントリーは危険。

強欲指数

| 意味 | 投資家の不安感・警戒感の大きさを表す指数 |

| 英語では | Fear & Greed Index |

| 見れる場所 | ・チャートの見れるサイトにて銘柄検索で「Fear & Greed Index」 ・確認できるサイト「CNN Fear & Greed index」 |

強欲指数はいくつかの項目から算出されており、

投資家の心理状態を総合的に見るのに適している指数です。

算出する際の項目の中に、上で紹介したVIXも入っているよ。

メーターのような表示で見やすく、

分析というよりも「ただ確認するだけ」というシンプルな使い方になります。

心理のレベルは5段階、数値は0~100%で表現されます。

数値によって、現在の心理レベルが決まります。

指標の目安は以下の通りです。

| 心理状況 | 数値(%) | 意味 |

|---|---|---|

| EXTREME FEAR (極度の恐怖) | 0〜25 | 大きな恐怖に陥り、皆が売ってる状態 |

| FEAR(恐怖) | 26〜45 | 恐怖に陥り、売ってる状態 |

| NEUTRAL(中立) | 46〜55 | 通常 |

| GREED(強欲) | 56〜75 | 強欲になり、買いまくってる状態 |

| EXTREME GREED (極度の強欲) | 76〜100 | 超強欲になり、皆が買いまくってる状態 |

「10%以下」もしくは「90%以上」になることは少ないです。

ほとんどの場合「30~70%の範囲」に収まっています。

確認するだけだから

見方とは目安がわかっていたら、すぐに使い始められるね。

強欲指数を利用し以下のような分析をすることが出来ます。

- 【低い時】は、皆が売っており値下がりしているタイミング → 買いのチャンス

- 【高い時】は、皆が買っており値上がりしているタイミング → 売りのチャンス

戦略として「恐怖状態になったら、買い」という逆張り。

これをしている投資家は結構多くいるよ。

10以下になることはほとんどなく、

そこからの下落は限定的という分析をすることも出来ますが、あくまでセンチメント分析での話。

センチメントは横這いでも、株価の下落は終わっていないことが良くあります。

下落が止まる気配がない底なし沼のような相場と判断され

「恐怖」というセンチメントになるよ。

恐怖指数がいくつ以下で買いなど、これだけを頼りに売買するより

他の指標や分析を主に使って分析に合わせて精度をあげる使い方が良いでしょう。

ヒントにするには手軽で頼りになる。しかし分析の主力にするには危険。

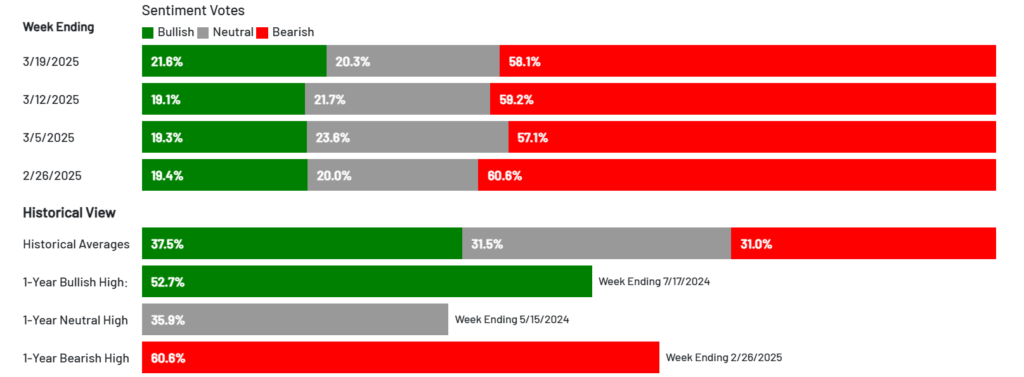

AAII投資家調査

| 意味 | AAIIによる投資家へ行ったセンチメント調査 |

| 見れる場所 | AAIIのウェブサイト |

| わかること | 株式市場の今後6ヶ月間に対しての強気度 |

AAII(American Association of Individual Investors)という

アメリカの個人投資家団体によって調査されているよ。

「強気」「中立」「弱気」の三択で答えるというもので、調査の結果は毎週発表されます。

それぞれが%で表示され、どのくらいの割合で予想されているのかを知ることが出来

以下のように表示されます。

AAII投資家調査を利用し以下のような分析をすることが出来ます。

- 「弱気」が多い時は、皆が仕込んでいないタイミング → 買いのチャンス

- 「強気」が多い時は、皆がこの先値上がりを予想してる → 売りのチャンス

逆張りをして、早い段階で他の投資家よりも買うことが出来れば

大きなリターンを得ることが出来ます。

しかしながら一週間かけて行うアンケートです。

今日暴落したら、その結果が反映されるのは遅いと一週間後になります。

中期~長期投資の分析単純に役立つけど

今弱気が多いから買いという短期的な使い方はおすすめしないよ。

どのくらい、どの予想が、増加または減少したのかを見て分析すると良いでしょう。

手軽に確認できるが、毎日更新ではない。他の分析の組み合わせて判断に使うと良い。

有名な法則・理論

昔から多くの投資家に知られている「法則」がいくつか存在します。

相場に絶対はないけど

知っていれば、役立つ場面が来た時正しく的確に動けることに繋がるよ。

有名な法則として、以下を挙げることができます。

- ダウ理論

- グランビルの法則

- 酒田五法

ダウ理論

| 意味 | アメリカのダウさんによって考案された分析においての理論 |

| わかること | テクニカル分析を使い際の基本的思考 |

ダウ理論は、「こういう時は買い」のような具体的なことは示されてないよ。

内容は、分析するにおいて絶対に抑えておくべき「法則」といえる事柄です。

この理論は、以下の6つの項目により構成されています。

- 価格は、全ての事象を織り込む

- トレンドは、3つに分類できる

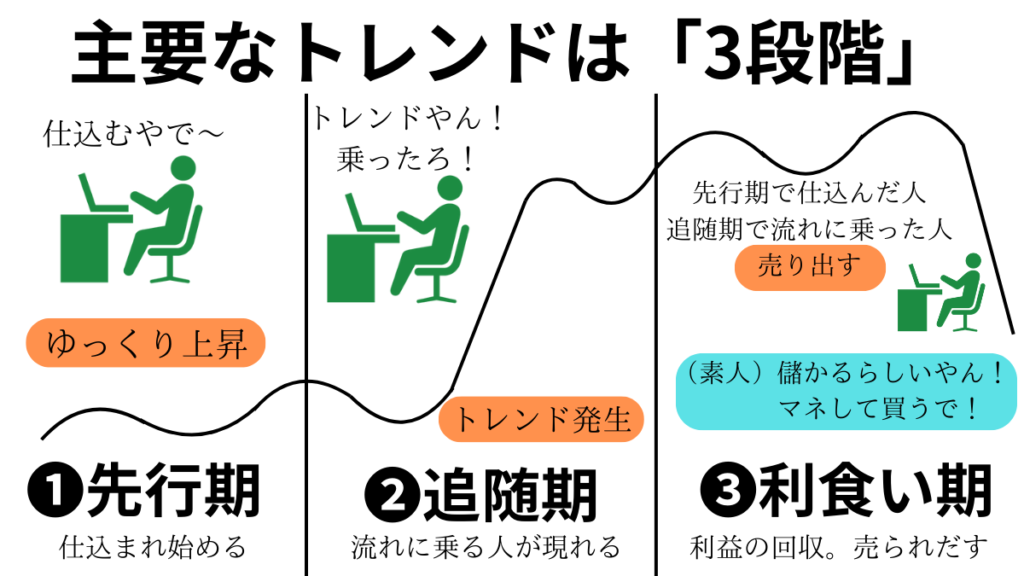

- 主要なトレンドは、3段階に分けられる

- 価格は、相互に確認される必要がある

- トレンドは、出来高でも確認される必要がある

- トレンドは、明確な転換シグナルまで継続する

それぞれの内容の概要を以下にまとめました。

| 理論 | 内容 |

|---|---|

| 価格は、 全ての事象を織り込む | 経済指標、政策、地政学リスク、期待、恐れ、欲望 全てが数字に反映される。 そのため、分析と予測ができる。 |

| トレンドは、 3つに分類できる | ・主要トレンド(1年~数年続く) ・二次的トレンド(3週間~数か月) ・小トレンド(3週間未満) 見る期間により見え方が違う。トレンドは複数の時間で見る。 |

| 主要なトレンドは、 3段階に分けられる | ❶先行期:一部の投資家が仕込む ❷追随期:多くの投資家がそれに乗る ❸利食い期:素人や初心者が買い、投資家が利益を確定する この順番と流れは昔から。この先もこれは続く。 |

| 価格は、 相互に確認される必要がある | 株式市場では、「工業平均株価」が同じトレンドになった時、 初めて確証できる。 「どっちも」トレンド発生で、トレンドと言える。 |

| トレンドは、 出来高でも確認される必要がある | トレンド発生時、出来高は増えていくもの。 もし、減っているならトレンドの転換が近い。 |

| トレンドは、 明確な転換シグナルまで継続する | 一度発生したトレンドは、簡単には終わらない。 トレンドに乗り、明確な終わりまで利確を我慢すれば、 利益の最大化につながる。 |

売買に関するものというよりは、「相場や投資においての言えること」という内容。

絶対に忘れないようにしたい事柄である一方、

投資を始めたての初心者向きの内容ではないね。

というのも、投資を徐々にわかり始めてきて知識がついてきたころじゃないと

ピンとこないことが多いからです。

初めは全てを完璧に理解できなくても、

初心者のうちから知っておくべき内容に絞ると以下が残るでしょう。

- 価格は、全ての事象を織り込む

- 主要なトレンドは、3段階に分けられる

プロは多くの情報を早く得て予測をし、素人のはるか先に仕込んでいます。

誰でも知っている情報は相場においては『遅くて古い情報』

「今が買い」とされている時は、プロはすでに利益が出て売っているのが鉄板の流れ。

事象が織り込まれる前に動くのは難しいですが、数字として表れるので分析は可能。

「プロと同じステージ」で「同じもの」を扱って戦っている事実を

知ったうえで投資していこうね。

「初心者が買い、プロが売っている」場面が事実としてある。

初心者でも正しく分析できれば、プロの流れに乗れたり、危険を回避できる。

グランビルの法則

| 意味 | アメリカのグランビルさんによって考案されたテクニカル分析 |

| 使う分析方法 | 移動平均線 |

| わかること | 売買タイミング |

グランビルの法則は、4つの買いタイミングと4つの売りタイミングの計8つからなります。

株価と移動平均の向き、クロスやタッチするタイミング、位置関係で

タイミングを判断する方法だよ。

具体的な8つのタイミングは以下の通りです。

使用する株価チャートは「日足」、使う移動平均線は「200日」が良い。

| 売買 | 内容 | 戦略の種類 |

|---|---|---|

| ①買い | 移動平均線が下向きから、横か上向きへ変化し 移動平均線を価格がゴールデンクロスした時 | 順張り |

| ②買い | 移動平均線が上向き(横ばい、下向きng)の時、 移動平均線から乖離した時 | 順張り |

| ③買い | 移動平均線が上向きで 移動平均線より価格が上にある状態で 移動平均線に価格がタッチした時 | 順張り (押し目買い) |

| ④買い | 移動平均線が下向きで 移動平均線から価格が乖離した時 | 逆張り |

| ❶売り | 移動平均線が上向きから、横か下向きへ変化し 移動平均線を価格がデッドクロスした時 | 順張り |

| ❷売り | 移動平均線が下向き(横ばい、上向きng)の時、 移動平均線から乖離した時 | 順張り |

| ❸売り | 移動平均線が下向きで 移動平均線より価格が下にある状態で 移動平均線に価格がタッチした時 | 順張り (戻り売り) |

| ❹売り | 移動平均線が上向きで 移動平均線から価格が乖離した時 | 逆張り |

「買いの①③」「売りの①③」は、明確でわかりやすい表現です。

「買いの②④」「売りの②④」は、タイミングは明確でなく使いづらいです。

こんな時には、こうエントリーするという直接的な売買のやり方だけど

全てが具体的な内容というわけじゃないんだよね。

難しそうなものは使わず、使えそうなもののみの使用でもいいかもしれません。

使いやすいものに絞ると以下が残るでしょう。

- 「ゴールデンクロス」「デッドクロス」で売買タイミングを測る

- トレンド中の「サポートラインでの反発」「レジスタンスラインでの反落」を利用する

移動平均線の基本的な使い方なので、特別な法則か少し微妙だけど、、、

法則ではあるものの、明確でないものがあるため鉄板の法則としては使えず

他の分析と合わせてでないと機能しない場面がありそうです。

基本的分析である移動平均線を利用してるため使いハードルは低い。

しかし、法則の一部はタイミングが明確じゃなく単体では使いづらい。

酒田五法

| 意味 | 江戸時代に本間宗久さんによって考案されたテクニカル分析 |

| 使う分析方法 | ・ローソク足 ・チャートパターン |

| わかること | 売買タイミング |

昔からある分析で、

ローソク足とチャートパターンを組み合わせて分析する方法だよ。

「五法」ということで、以下の5つの分析により構成されます。

- 三山(さんざん)

- 三川(さんせん)

- 三空(さんくう)

- 三兵(さんぺい)

- 三法(さんぽう)

名前はちがうものの、既にある分析と被るものもありあります。

三山(さんざん)は、チャートパターンの「トリプルトップ」と同じ。

三川(さんせん)は、チャートパターンの「トリプルボトム」と同じ。

| 名前 | わかること | 使う分析 |

|---|---|---|

| 三山 | 上昇トレンドから下落トレンドへの転換 | チャートパターン「トリプルトップ」 |

| 三川 | 下落トレンドから上昇トレンドへの転換 | チャートパターン「トリプルボトム」 |

| 三空 | 天井・底のタイミング | ローソク足 |

| 三兵 | トレンドの継続、または転換 | ローソク足 |

| 三法 | 横ばい相場からトレンドの始まるタイミング | ローソク足 |

チャートパターンやローソク足の分析を一から行うよりも、

この5つを最初に学んでそこから徐々に知識を追加するのも良い手段になります。

FXなどの短期的な売買する際の

分析に使用している投資家もいるよ。

長い期間使われてきたことから、相場の動きの法則として無視できない分析になります。

5つのうち、単純で使いやすいものもある一方で

初心者にはハードルの高いものも含まれており、すぐに全て使いこなすのは難しいかも。

簡単なテクニカル分析を使えるようになってから、使い始めるでもいいのかなと個人的には思います。

遥か昔から使われてきた法則。使える法則ではあるが、やや使う難易度は高い。

アノマリー

| 意味 | 根拠はないが、経験則的になぜか起こる規則性がある事象 |

| わかること | ある時期やタイミングにおいてのとるべき売買戦略 |

過去のデータから統計を取って、調べている人も結構いるよ。

アノマリーを使い大きく稼いだ投資家もいるから、馬鹿にできないよ。

こういう時期は上がりやすい、こういうイベント事の時は下がるなど、

長い期間で見て実際に起こっている価格推移や経験則をもとに作られています。

有名なアノマリーとしては、以下を挙げることができます。

- セルインメイ

- 夏枯れ相場

- 年末ラリー

セルインメイ

| 内容 | 5月は下がることが多いので、売り |

直訳では「5月は売り」ですが、これには続きがあります。

アメリカの相場の格言がフルバージョンであり、以下のような内容です。

Sell in May and go away and take vacation,

but remember to come back in September.

(5月に売って立ち去り、夏休みをとれ。でも忘れるな、9月に戻ってくることを)

これの頭の「セルインメイ」がよく聞く言葉として定着しているものだね。

言葉の中に「セル」という明確な言葉な入っているのは、アメリカっぽいなと感じてしまいました。

しかしこの通りに行くと、

休む機関が結構長くなるため機会損失になるのでは?という疑問も残ります。

夏枯れ相場

| 内容 | 7~8月にかけての夏に 市場の取引量が減り、株価軟調になりやすい |

もともと夏の時期は、取引量が減る時期なんだよね。

大きな資金を動かしている機関投資家も売買をしておらず、相場の参加者が少なくなっている状態。

一部の大きな機関から売りなどが入ると

それに対抗して買いを入れる機関がないと売り一辺倒になり、暴落するケースもあります。

夏に限らずですが

取引量(出来高)が減る、相場の参加者が減る時期は、注意が必要です。

年末ラリー

| 内容 | 年末にかけて株価が上昇していく |

日本にも「掉尾の一振」という言葉があって

年末にかけて株価は上昇すると言われているよ。

日本でもアメリカでも言える共通のアノマリーであり、内容もわかりやすいアノマリー。

アノマリーであるものの、根拠が全くないわけではなく

年末にかけ節税対策として損を出すというものが関係しています。

持っているいる売ることになりますが、

これが完了すると「次の買い」や「買い戻し」が一斉に行われることで株価が上昇する仕組みです。

説明がつくため、絶対起こりそうな事象ですが油断は禁物です。

2018年末に「クリスマスショック」という暴落が起こったケースもあり

一概には言えないようです。

初心者はどの分析を使えばいい?

初心者にとっては、どの分析も難しそうに見えてるはずです。

「使えそうなものから使え」と言われても、それがどれをわからないよね。

「分析で初心者でも使える難易度」のものは以下を挙げることができます。

- テクニカル分析の「移動平均線」

- トレンドライン

- チャートパターン(基本的なもの)

これらが問題なく使えるようになってきたら、

「ローソク足」を少しずつ学ぶと良いね。

多くの投資家も見ているということもありますが

分析をする際の基本となる分析方法が多く含まれているからです。

折れ線のクロス、価格の平均回帰の考え方、トレンドの向き、相場の悲観状況など。

他の分析方法に使える考え方が多く登場します。

テクニカル分析の覚える一つ目にピッタリでおすすめだよ。

自分でラインを引いてトレンドラインをもとに分析したり、

チャートの中からチャートパターンを探したりする分析は始めやすいでしょう。

「自分の手で」「自分の目で」というのがポイントです。

ラインを自分で引く、チャートの中からパターンを探すということは

分析において重要な訓練になりえます。

なんなら、これからずっとやり続ける作業です。

最初は完璧な分析じゃなくても構いません。

エントリーしなくても、自分なりに分析してこの後上昇しそうなのか、

その理由はなぜかを続けると経験値として蓄積されていきます。

先にも説明しましたが、

多くの分析方法を網羅しないとダメではありません。

基本的なものでも、正しく使えていれば十分に分析として機能するよ。

初めはみんな初心者です。少しずつ分析が上手になりますように頑張っていきましょうね。